投資先は成長・リターンは大きいけどリスクが大きいと言われる株式だけで良いのだろうか?

自分が身銭を切って投資した資金が減ることに耐えられるのだろうか?金融危機が訪れて株式市場が大暴落して30%資産が減るとか、持っている株が数十万レベルで含み損になるとか。

私もすでに何度も各種暴落をくらっております。。。

リスクと向き合い始めるといかにリスクを抑えて資産を増やす方法はないか?って気になりませんか?

本記事ではブラック企業勤めの社畜の私が投資にかけられる時間が無く買ったらほったらかしをしている、投資初心者でもチャレンジしやすい米国債投資のメリットや方法を紹介し、手堅くリターンを得るコツを伝えたいと思います。

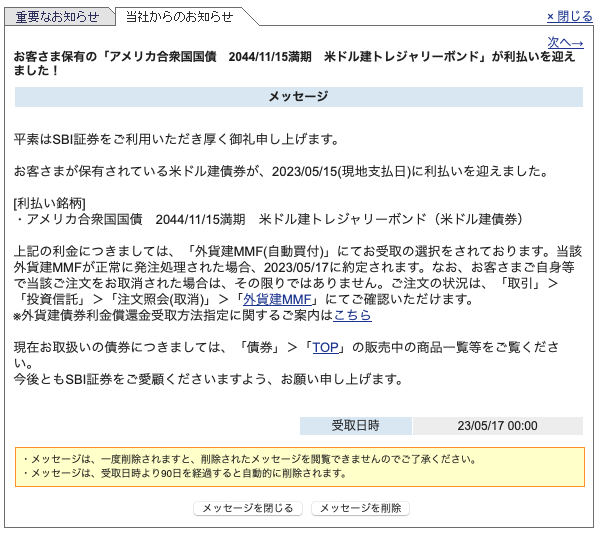

私がゲットした利金について

購入後、ようやく初めての利払い日が訪れました!

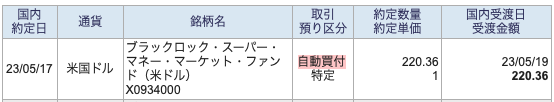

ちなみに私はそのままドルで貰わず外貨建てMMFでもらう様にしています。すぐ使わなそうなのと、MMFは今なら高い金利なので。

さて、入金額を確認してみますと。。。

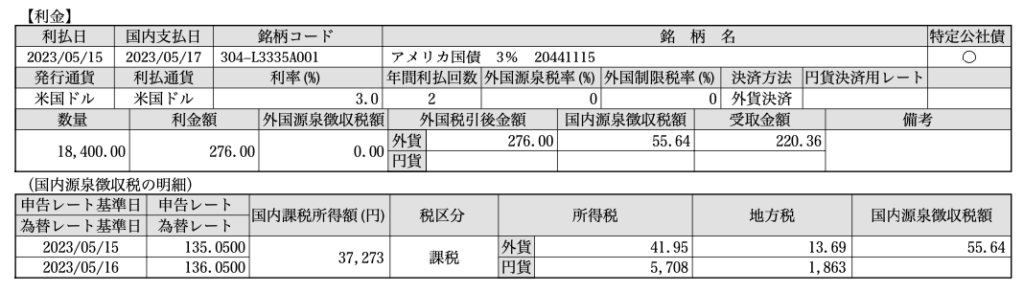

$220.36をゲット!何もせずに200ドルちょっとをゲット!

ちなみに私が保有しているのは【アメリカ合衆国国債 2044/11/15満期 米ドル建トレジャリーボンド】$18,400分で、金利3.0%です。

残存期間は21年ちょっと。

購入価格は$16,045.92なので額面に対し87%なので、最終的な利回りは3%よりも高くなります。

支払われた利金は20.315%の税金を引かれての入金です。

地味に米国債良いなぁ〜と思ったのは「外国源泉徴収税」が無いじゃん!ということ。

そして先ほど触れましたが入金されたものをそのまま外貨建MMFにそのまま投入(配当金をさらにゲットするために)

米国債の種類

債券は資金を必要とする企業や国・行政などにお金を貸して期日までに利息+元本を返してもらうものです。

個人が金貸しするってことです。

今回は発行体がアメリカ合衆国の財務省が発行する債券、いわゆる米国債の話になります。

他には企業が発行するものや、債券をベースにした投資信託やETFもありますが、それは別の機会に。

債券については「新発債券」「既発債券」の2種類があります。前者は募集期間中に申し込むもので、後者はすでに市場に流通していてそれを買うものになります。

今回は私も購入している米国債の「既発債券」について解説していきます。

国債は流通量が多く、種類も多く選択肢があります。既に過去に発行されたものなので利率もその発行されたタイミングで異なりますし、販売価格も変動があり安く買えるものもあります。

利付はその名の通り設定されている金利分を利払い日にもらえるもので、利無し(ストリップス債)は毎年の利払いが無い代わりに安い価格で購入できるというものです。

複利効果を狙うならストリップス債と言われますが、自分がいつそのお金を使いたか?で決めたら良いかと思います。

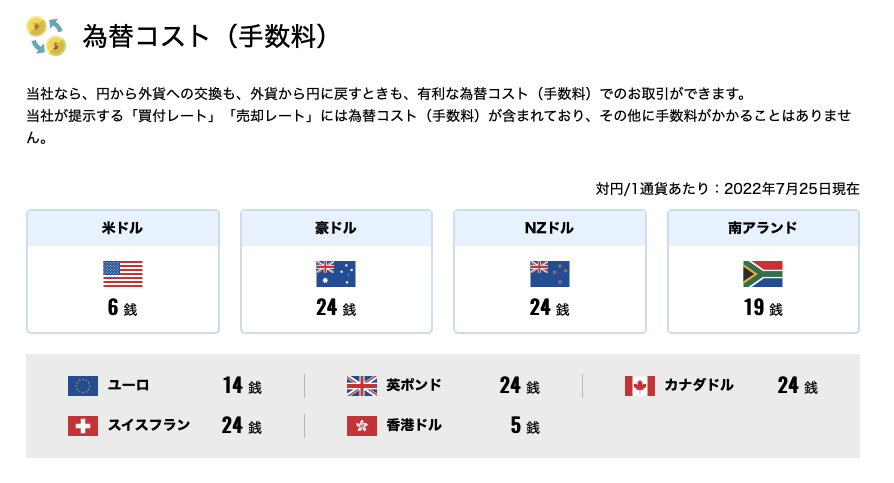

円貨決済だとその購入する窓口・証券会社の為替手数料がかかりますよね。

私の使っているSBI証券は25銭/米ドル

なお、SBI証券は住信SBIネット銀行と振替(振込?)手数料無料で、かつ為替手数料がなんと6銭。

私は大口のドル変えの時なんかは住信SBIの方を使う様にしています。

費用を抑えられる時は抑えないとですよね!

米国債の魅力

魅力といえば安定性と信頼性でしょうか。米国政府が発行する債券で、米国経済の基盤となります。

今、2023年5月時点で米国債券の発行残高の上限額達していて連日ニュースで盛り上がっています。債務上限を引き上げられるかどうか。引き上げられなければデフォルトの危機・・・

なんて報道されていますが、数年単位で同じ問題が発生してその都度ギリギリまで議会で揉めて最終的には上限引き上げで着地。過去を振り返ると合計80回程度引き上げが繰り返されているという。。。

そんな債務上限問題はありつつも都度引き上げが行われていますし、米国経済の基盤である債券というお話に加え、そもそもデオフォルトなんてことになったら世界が大混乱。債券市場にとどまらず株式市場や、そもそも米ドルの価値が急落するでしょうから色々な経済活動に莫大な影響が出てしまいます。さらに一番悪影響を受けるのは米国民になると思うので自国民を窮地に追い込むような判断にはならないだろうな〜と、個人的には思います。

ということで、デフォルトリスクが低いとされています。

利回りも比較的安定しているので、私たちに安定した利益をもたらしてくれるナイスな投資先です。

さらに市場変動に対する防御力があるといわれています。それは株式市場や他のリスク資産と逆相関する動きがあるためポートフォリオの中に組み込むことで総資産額の変動を低くする効果もあります。

そんな投資商品なので、投資初心者にとっても安定性やその保守性から魅力的な投資対象といえると思います。

発行体の評価・格付け

米国債の発行体であるアメリカ合衆国は、主要な格付け機関によって高い信用格付けを維持しています。

主要機関だと Standard & Poor’s (S&P), Moody’s, Fitch Ratings などがあります。

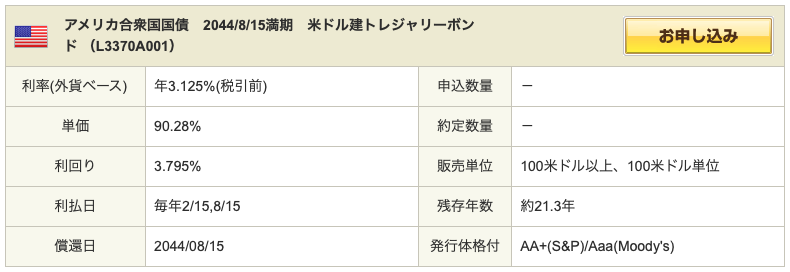

実際の販売画面を見てみても発行体格付が表示されています。

→ AA+(S&P)/ Aaa(Moody’s)

S&PのAAは上から2番目で債務を履行する能力は非常に高く、最上位の格付け(AAA)との差は小さい。

Moody’sのAaaは最上位の格付けで、信用力が最も高いと判断され、信用リスクが最低水準にある債務に対する格付けです。

このように、米国債が安定した投資先として認識されており、世界中の投資家に広く受け入れられている理由でもあります。

債券価格の変動

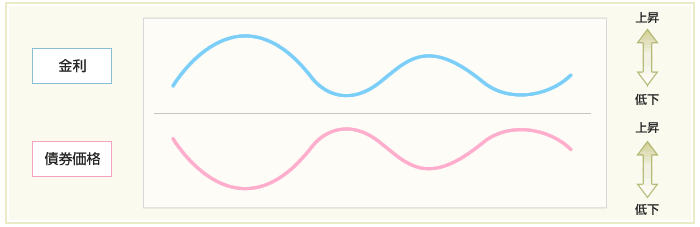

債券価格は変動します。利回りと逆の動きをするというのが特徴です。

これは、過去に発行された債券の金利が1%だったとします。

その後発行された債券が3%だった場合、1%の債券の魅力は超減りますよね!?今3%もらえるのに誰が買うのかい!!と。

よって金利が上昇するとその時の市場に合わせて債券価格が下落する仕組みです。

バーゲンセールだぜ

ここ10年でも特に金利が高い状態です。

これすなわち、価格が安いということです。私はこの好タイミングで米国債に興味を持ち購入することができラッキーです!!

安い!そして高い利回り!!!

ただ、米国債の金利が上がると超〜〜〜〜低金利の日本の国債との金利差が開き、それにより円安・ドル高になります。

なので昨年2022年の10月頃なんかが特にそうなのですが金利がピークにありながらも1ドル=150円という超円安だったりすると、購入できるドルが減るのでトレードオフな面はあります。

リスクはデフォルトと為替変動

もちろんデフォルトしたらお金が返ってこないでしょうが、米国債は先ほど触れた通り最上位の格付けです。

最も警戒すべきは為替リスクです。

円安時にドルを買い、償還タイミングで超円高になったら・・・というやつです。

短期間だとリスクが大きくなりますが、償還日まで時間がある超長期債などであればその利金の積み上げ効果もあり、元本割れのリスクを減らすことができます。

選び方について

これはもうシンプルに高い利回りのものを選べばオッケーです。

期間に関しては短期だと為替リスクの影響も大きく元本割れのリスクが高まるのと、そもそも購入単価は証券会社の手数料で高くなっているので、すぐ売るとそれだけで元本割れの可能性が高いので注意が必要です。

個人的には10年以上という長期がリスクを下げつつ利金がもらえるので良いと思っています。

まとめ

米国債は高い格付けが表している通り信用度が高くデフォルトしなければ元本が戻ってくるので安心して投資できる商品です。

かつ今2023年5月時点ですがまだまだ高利回りでお得なタイミングです。

何もせずとも安定的に利金が支払われるので、ブラック企業に勤めて投資にあれこれ時間が使えない様な社畜のみなさんにも資産構築の助けになる素晴らしい仕組みです。

ぜひご自身のポートフォリオの一つに検討してみてはいかがでしょうか?

それでは。

投資についてもっと踏み込んで勉強したいと思ったらオススメなのが私も通った「ファイナンシャルアカデミー」です。

投資・資産運用を基礎から学べるスクールで「独立系」です。どこか特定の金融機関や金融商品をオススメしてくることはありません。フラットな目線で学べる環境は重要です。

無料体験が用意されているので、まずはどんな雰囲気か見てみては?

ちなみに私が行った時、無理な勧誘は無く、逆に拍子抜けしたくらいですので安心してセミナー参加できると思います!

ぜひ!